早上好,来看一些热点消息。

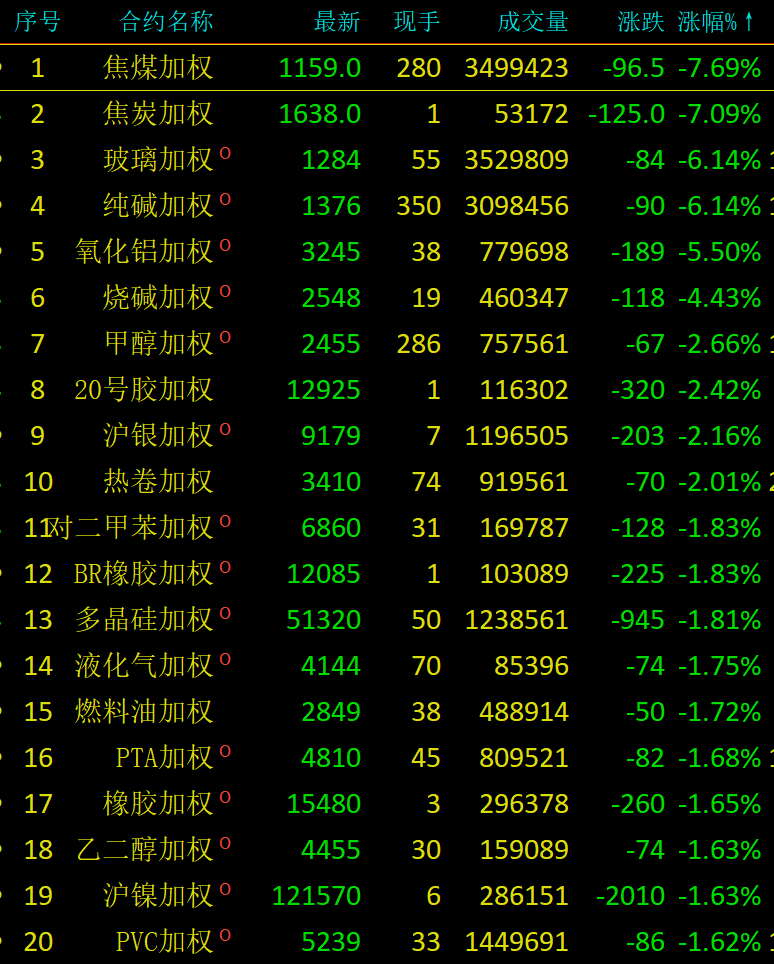

国内期货夜盘普跌

7月25日晚间,国内期货夜盘收盘多数下跌,焦煤、焦炭跌超7%,纯碱、玻璃跌超6%,烧碱跌超4%,甲醇、20号胶、热卷、燃料油跌超2%。

消息面上,7月25日,大商所调整焦煤期货主力2509合约交易限额。大商所发布通知称,经研究决定,自2025年7月29日交易时(即7月28日夜盘交易小节时)起,非期货公司会员或者客户在焦煤期货JM2509合约上单日开仓量不得超过500手,在焦煤期货其他合约上单日开仓量不得超过2000手。

广期所当天也发布公告称,自2025年7月28日交易时起,非期货公司会员或者客户在碳酸锂期货LC2509合约上单日开仓量不得超过3000手。该单日开仓量是指非期货公司会员或者客户当日在单个合约上的买开仓数量与卖开仓数量之和。

近期,国内期货市场多个品种异动,黑色金属与新能源金属涨势突出。7月25日日盘,焦煤、碳酸锂、锰硅、硅铁期货主力合约均以涨停报收。其中,焦煤期货本月以来涨幅接近50%,碳酸锂期货涨幅接近30%。

特朗普:相信鲍威尔已经准备好要降低利率了

当地时间周五,美国总统特朗普表示,他相信美联储将很快启动降息,这是他数月来一直施压的目标。此前一天,特朗普与美联储主席鲍威尔在美联储总部进行了会晤。

特朗普声称,他周四与鲍威尔进行了一次愉快的会晤,并相信美联储已经准备好提供他几个月来一直在寻求的宽松货币政策。

“我认为我们就利率问题开了一场很棒的会议。鲍威尔非常坚定地告诉我,‘国家运转良好’,我把这句话理解为,他将会开始建议降息。”

不过,鲍威尔及多数美联储决策者此前始终对降息持谨慎态度,担心特朗普政府加征关税对通胀的滞后影响。事实上,鲍威尔曾多次以“经济足够强劲、可承受高利率”为由,主张在数据明朗前保持观望。

下周也是美联储召开货币政策会议的时间。市场普遍预计美联储将维持当前4.25%至4.5%的利率目标区间不变。

周四的会晤被视为双方缓和关系的契机。美联储周五发布声明称,很荣幸接待总统及共和党议员一行,并感谢总统对美联储总部翻新项目的支持。

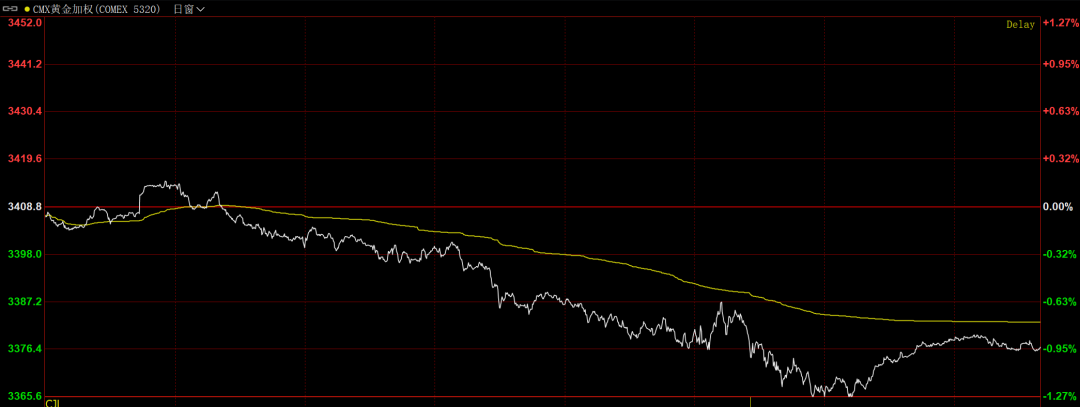

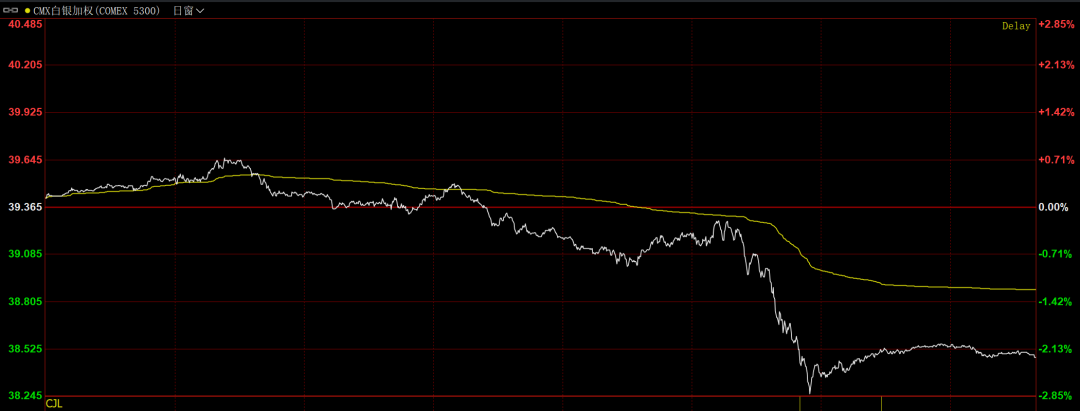

黄金、白银跳水

周五现货黄金跌0.94%,报3336.92美元/盎司,本周累计下跌0.40%,整体呈现出倒V形冲高回落走势。COMEX黄金期货跌1.02%,报3339.10美元/盎司,本周累跌0.57%。

现货白银跌2.32%,报38.1703美元/盎司,本周大致持平。COMEX白银期货跌2.23%,报38.350美元/盎司,本周累跌0.31%。

泰柬边境冲突对天然橡胶价格影响几何

7月以来,天然橡胶期货价格呈现显著上涨态势。7月25日日盘,天然橡胶期货延续强势,主力合约RU2509报收15585元/吨,创两个月以来新高,累计涨幅超过10%。分析人士表示,泰国与柬埔寨边境冲突加剧,叠加天气因素可能影响割胶,共同推升了市场的看多氛围。

近日,泰国与柬埔寨边境冲突持续升级。齐盛期货资深分析师高宁告诉期货日报记者,当前的地缘政治风险对橡胶市场情绪起到了推动作用。他认为,虽然泰柬边境冲突区域距离泰国东北部主要产胶区和柬埔寨磅针等主产区较远,并非橡胶产地核心区域,但仍可能间接影响农民的割胶效率,并波及电力供应、交通运输等环节。

山金期货高级能化分析师朱美侠也认为,此次泰柬冲突对天然橡胶市场的实际影响较小,主要是对短期情绪的扰动。她分析称,泰国橡胶主产区和出口枢纽集中在南部,柬埔寨的橡胶种植和加工区域则集中在东部,而泰柬冲突发生在柬埔寨北部的柏威夏寺附近,远离主要橡胶种植带和出口路线。不过,市场仍需关注冲突未来是否升级或向其他地区扩散。

值得注意的是,近期国内政策面释放了强烈的“反内卷”信号,并出台了一系列配套措施。高宁表示,一系列政策显著提振了工业品市场的信心,带动包括天然橡胶在内的工业品板块价格重心上移。宏观政策的积极转向被市场解读为对制造业的实质性支持,从而强化了市场对天然橡胶等工业原材料的需求预期。

朱美侠也持相似观点,认为近期天然橡胶价格上涨的主要逻辑在于,“反内卷”政策及国内十大行业稳增长政策的出台短期提振了市场风险偏好,市场做多热情高涨。“当前政策面暖风频吹,市场对月底召开的重要会议抱有较高期待,商品市场整体回暖,叠加天然橡胶供需边际有所改善,共同推动了天然橡胶价格大幅上行。”朱美侠补充说。

回归基本面,国海良时期货能化分析师姜雪婷表示,近期天然橡胶价格上行受到供应扰动与需求韧性的共同支撑。天然橡胶主产区供应扰动持续,原料结构走向分化。云南产区近期持续强降雨,海南割胶作业恢复缓慢,导致原料胶水供应整体偏紧,胶水收购价格坚挺。此外,台风“韦帕”路径北移,虽使海南、云南及越南等地降雨减少,但仍对割胶工作产生不利影响。

与此同时,需求端的稳健表现提供了重要支撑。中国汽车市场上半年延续了良好发展态势。2025年1—6月,汽车累计产量达1562.1万辆,累计销量为1565.3万辆,同比分别增长12.5%和11.4%。特别是6月份,汽车产量达279.4万辆,销量达290.4万辆,呈现同比和环比双增长,进一步提振了橡胶市场的乐观情绪。其中,重卡市场表现尤为亮眼。6月份中国重卡市场总销量为9.2万辆(批发口径),环比增长4%,较去年同期的7.14万辆大幅增长29%,表明与基础设施建设相关的重型车辆需求韧性较强。“汽车产业的景气度直接传导至轮胎行业,进而拉动了对天然橡胶的需求。”高宁说。

展望后市,朱美侠认为,当前仍是橡胶供应旺季,但受降雨天气扰动,国内外主产区胶水上量缓慢,原料价格坚挺。下游轮胎开工率环比有所回升,维持常规水平,全国天然橡胶显性库存保持稳定且绝对水平不高,基本面边际有所改善。她预计,天然橡胶期货在强势宏观氛围中短期将延续偏强走势,但在基本面无大幅改善的情况下,价格上行空间有限。

高宁分析称,天然橡胶价格维持偏强走势的支撑因素包括:主产区天气不确定性依然存在,东南亚雨季和台风季节可能会继续扰动割胶作业;下游即将进入“金九银十”的传统需求旺季,企业备货需求将逐步释放;国内外宏观政策环境整体偏暖,有利于大宗商品价格表现。他认为,技术上天然橡胶承压于前期缺口阻力,但趋势上仍为多头思路。

在姜雪婷看来,台风带来的持续性降水影响主产区胶水产出,叠加泰柬地缘风险,原料价格保持坚挺;需求端开工率稳定,与基建关联紧密的全钢胎需求受到基建项目的提振。海内外原料供应不畅及下游部分补库需求共同推动库存进一步去化。但整个东南亚产区仍处于季节性旺产期,供应趋增的大方向不变。天气及地缘冲突扰动的持续性仍需进一步评估。她提醒交易者谨慎追高,可关注品种间强弱变化及RU-NR价差走扩带来的机会。

责任编辑:张欢 审核:崔丽华

胜亿配资提示:文章来自网络,不代表本站观点。